Na een decennium van lage of zelfs negatieve rentes, staat de rente terug op een redelijk niveau. Dat betekent dat er ook terug obligatie-uitgiftes te krijgen zijn die een behoorlijk rendement lijken te bieden. Zeker na de scherpe daling van de obligatiemarkten vorig jaar, lijken veel beleggers de weg naar deze markt terug te vinden. We schrijven wel degelijk “lijken te bieden”, want langlopende obligaties bieden vandaag nog altijd een lager rendement dan de inflatie.

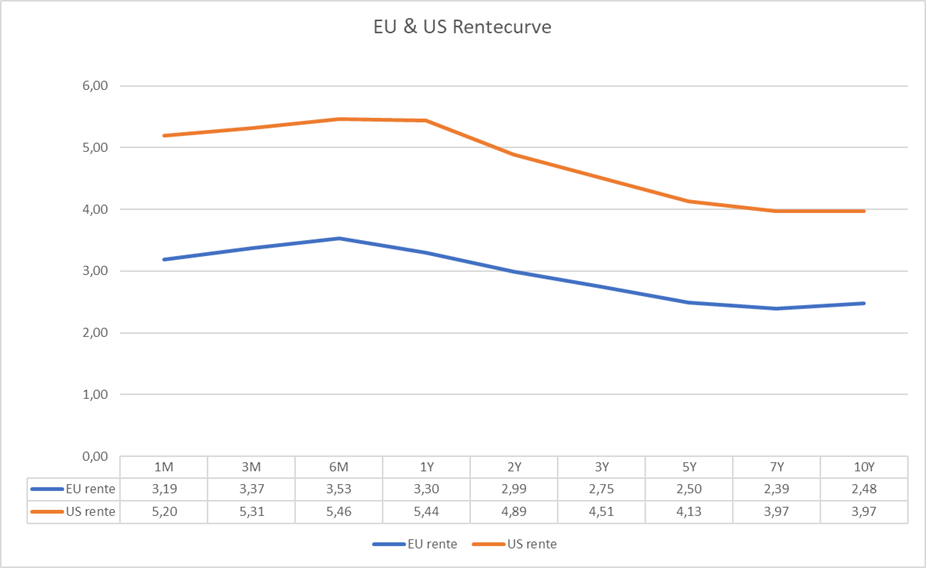

Deze zgn. omgekeerde rentecurve toont duidelijk dat de rente op langere termijn lager ligt dan die op korte termijn. Er is voor wie van zijn of haar vermogen leeft dan ook weinig heil te verwachten van lang lopend schuldpapier.

In Europa en de VS is de korte termijn rente structureel hoger dan de lange termijn rente

Bovendien hebben obligatie uitgiftes het bijkomende nadeel dat coupons vastliggen en dus geen echte bescherming bieden tegen ontwaarding.

Daarom investeren we voor wie van zijn of haar vermogen leeft, liever in een portefeuille met dividend aandelen. Een dividend is eigenlijk wat rest van de omzet van een bedrijf nadat alle kosten, investeringen, terugbetalingen etc er van zijn afgetrokken. De “overschot” van de winst moet ergens een bestemming krijgen en bedrijven die door hun jaar na jaar toenemende cashflow in staat zijn om te groeien én een dividend politiek te handhaven zijn doorgaans kwalitatieve, goed geleide spelers.

Dat maakt ze voor ons als investeerders interessant, want een bedrijven zijn niet enkel slachtoffer van inflatie, ze zijn er een drijvende kracht van. Waarom je zorgen maken om de gevolgen van inflatie op het familiefortuin, als je geïnvesteerd bent in bedrijven die net inflatie mee creeëren en dus toenemende inkomsten genereren?

Meer weten over onze dividend-aanpak? Lees hier meer